PR

この記事を読んでわかること

- 「源泉所得税納期の特例の承認に関する申請書」の内容

- 「源泉所得税納期の特例の承認に関する申請書」の書き方(見本あり)

- 「源泉所得税納期の特例の承認に関する申請書」の出し方

「源泉所得税納期の特例の承認に関する申請書」の内容・書き方について解説します。

この書類は「(源泉徴収した所得税を)納める回数を減らしたい」人が、税務署に提出する書類です。

提出すると、納税回数が「12回 / 年」から「2回 / 年」になるよ!

≫「源泉所得税納期の特例の承認に関する申請書」の概要を知りたい人はこちら

「源泉所得税納期の特例の承認に関する申請書」を開業時にまとめて作成する人は「freee開業」がおすすめです。

質問に答えながら、項目を埋めていくだけで簡単に開業書類が作れます。

完全無料、スマホからのオンライン提出も可能です。

最短5分でかんたん作成!

「源泉職税納期の特例の承認に関する申請書」の内容

- 給与支払い事務所等の届出書の内容

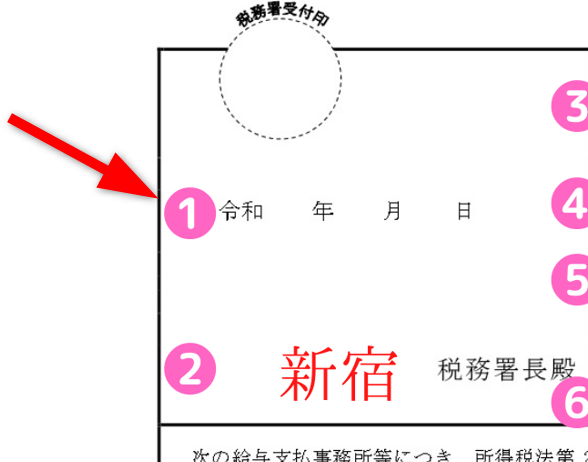

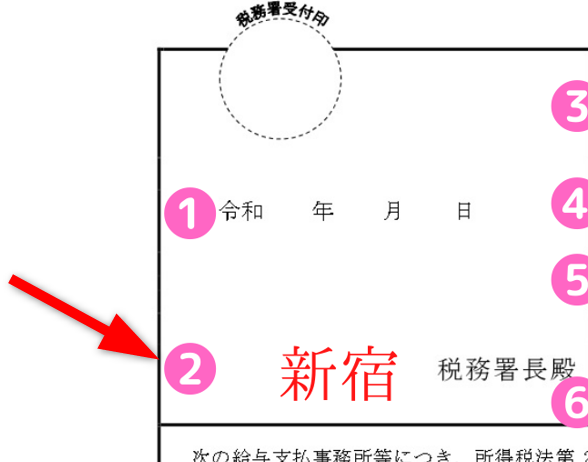

- ❶提出日

❷提出する税務署

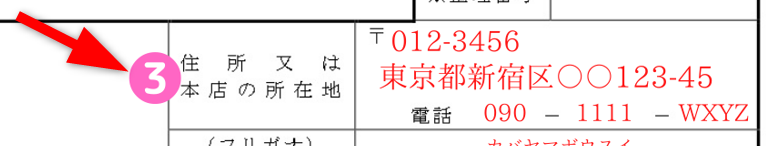

❸住所または本店所在地(納税地)

❹氏名または名称(屋号)

❺法人番号

❻氏名

❼給与支払事務所等の所在地

❽申請前6か月間の支給人員・支給額

❾国税の滞納等

❿税理士署名

2~3分で終わる内容だよ

書類の準備方法

「源泉職税納期の特例の承認に関する申請書」を準備する方法は2つ。

- 税務署に行く

- 税務署に置いてあります。

持ち帰って書いても、その場で書いて提出してもOKです。 - ダウンロードする

- 国税庁HPからダウンロードできます。

こちらからどうぞ「源泉所得税の納期の特例の承認に関する申請書(国税庁HP / PDF)」

このデータはパソコン上で入力可能です。

※書類は「提出用」と「控え」の2部必要です。

2部とも記入するから忘れないようにね!

(手書きの場合)読めないとNG

手書きの場合、読める字で書いてください。

自分にしか読めない文字じゃダメ。

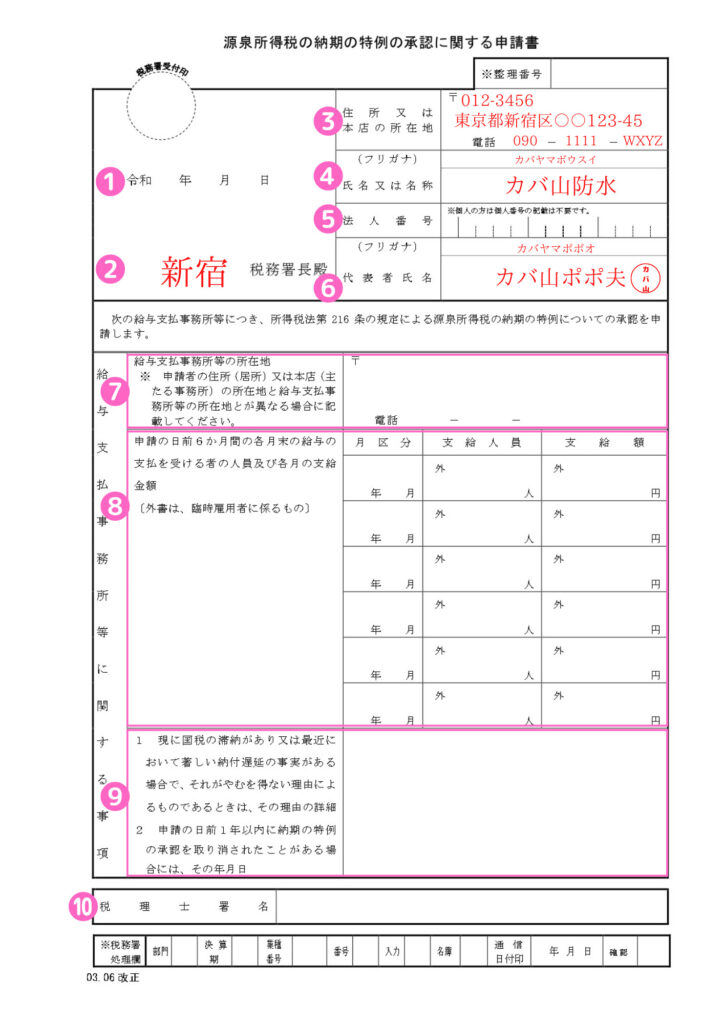

「源泉所得税納期の特例の承認に関する申請書」の書き方

書き方を説明します。

実際に記入しながら進めていくのがおすすめです。

1.提出日

書類を提出する日を記入します。

2.提出する税務署

管轄の税務署名を記入します。(管轄の税務署がわからない方はこちら)

3.住所または本店所在地(納税地)

納税地にしている住所と連絡先を記入します。

※基本は住民票記載の住所。納税地を事務所や仮住まいのホテルなどにしている場合はそちらの住所を記入します。

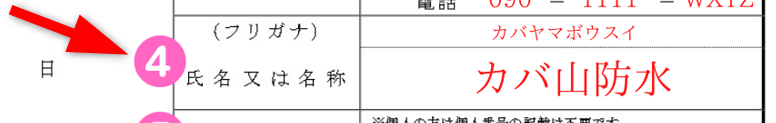

4.氏名または名称(屋号)

屋号を記入します。無ければ本名を記入すればOK。

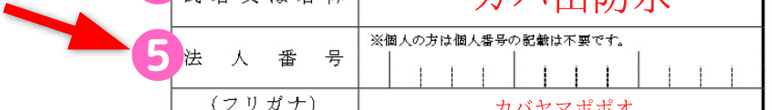

5.法人番号

個人事業主は空欄でOK。法人の場合は13桁の法人番号を記入します。

6.氏名

本名を記入します。

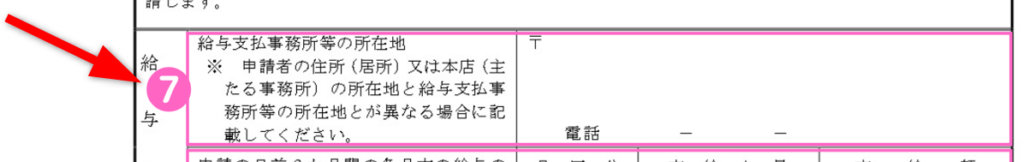

7.給与支払事務所等の所在地

給与支払事務所が納税地と違う場合、その住所を記入します。同じ場合は空欄でOK。

※給与支払事務所は「給与支払事務所等の開設届出書」で申請しています。

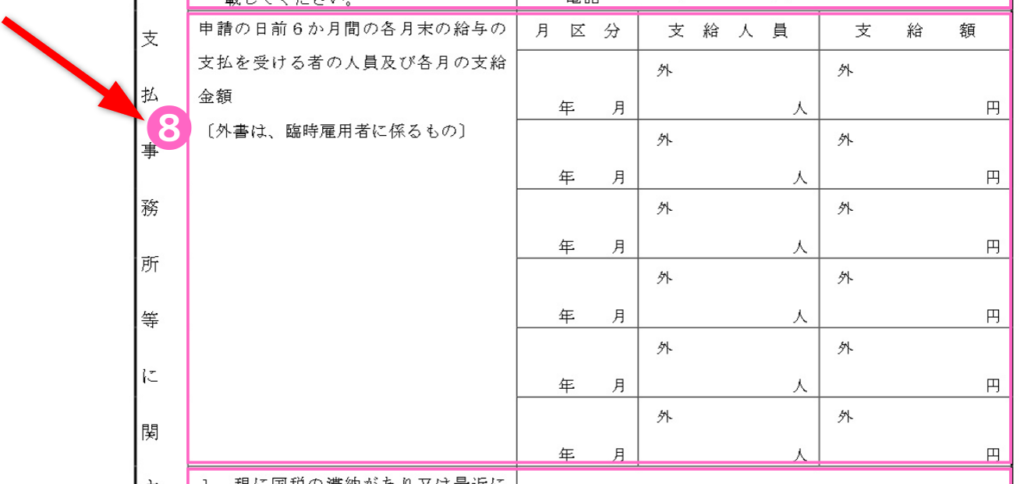

8.申請前6か月間の支給人員・支給額

開業時は空欄でOK。

提出前に給与の支払いがあれば「給与を払った年月」「給与を払った人数」「給与の支払額」を記入します。

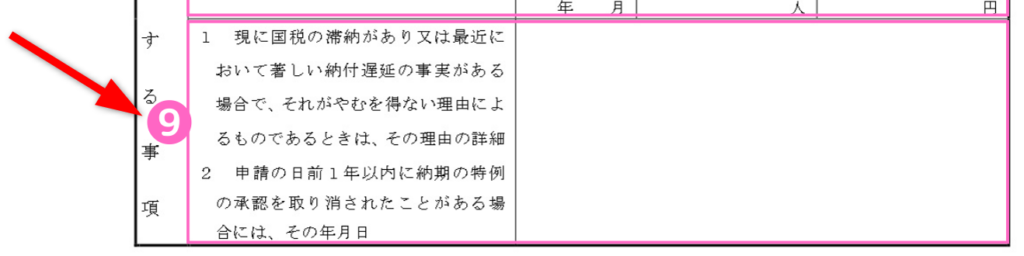

9.国税の滞納等

国税の滞納・納付が遅れているときは、その理由を記入します。

また(申請日からさかのぼって)1年の間に、今回申請する「納期の特例の承認」を取り消されたことがある場合は、取り消された年月日を記入します。

10.税理士署名

税理士が作成したときは署名をもらいます。自分で作ったときは空欄でOK。

これでおしまい!

「源泉職税納期の特例の承認に関する申請書」の出し方

提出方法はこの3つ

- 税務署に持っていく

- 税務署に郵送する

- e-Tax(電子申請)

税務署に直接持っていく

管轄の税務署に持っていき、窓口で提出します。

時間外でも、時間外収受箱(税務署の外に設置)があるので、そこに投函できます。

以下の書類を封筒に入れて投函しましょう。

- 源泉職税納期の特例の承認に関する申請書

- 控え

- 返信用封筒(切手も貼る)

不備があれば後日連絡があるので対応しましょう。

税務署に郵送する

管轄の税務署に郵送で提出できます。

封筒には以下の書類を入れます。

- 源泉職税納期の特例の承認に関する申請書

- 控え

- 返信用封筒(切手も貼る)

不備があれば後日連絡があるので対応しましょう。

e-Tax(電子申請)

e-Tax(電子申請)で提出できます。

≫e-Tax(国税電子申告・納税システム):https://www.e-tax.nta.go.jp/

※初めてe-Taxを使う場合は初期設定に時間がかかります。

今後の確定申告や申請がスムーズになるから、時間があるなら設定しておくと良いよ!

提出するのに必要なモノは以下のとおり。

- パソコン&インターネット環境

- ICカードリーダー

- マイナンバーカード

開業書類はe-Taxで作成できます。

≫e-Taxの詳しい使い方はこちら

源泉徴収した所得税の納税回数を減らしたいなら提出しよう

年12回もの納税は正直「めんどくさい」です。

年2回に減らせる「源泉職税納期の特例の承認に関する申請書」は提出したほうが良いでしょう。

デメリットは1回の納税額が大きくなること

1回につき、6ヶ月分まとめて納税することになるので、納税額が大きくなります。※一年間の総額は(提出する・しないに関わらず)変わりません

対策は「源泉徴収した所得税を分けておく」ことです。

そもそも納税するために先に徴収してるだけだから使っちゃダメだよ。

開業時に「源泉所得税納期の特例の承認に関する申請書」を作成するならfreee開業がおすすめ!オンライン提出も可!

「源泉所得税納期の特例の承認に関する申請書」を開業時にまとめて作成する人は「freee開業」がおすすめです。

質問に答えながら、項目を埋めていくだけで簡単に開業書類が作れます。

完全無料、スマホからのオンライン提出も可能です。

最短5分でかんたん作成!