PR

こんにちは。そしてようこそ。

これはバカでも…否!カバでもわかるインボイス制度の入門ガイド(個人事業主用)です。

- そもそもインボイス制度って何?

- インボイス制度を学ぼうとしたけど難しくてわからなかった

そんな人のために用意した超初心者向けのガイドです。

まずはじめに、インボイス制度をひとことで言えば「仕入税額控除(しいれぜいがくこうじょ)を使うには適格請求書(てきかくせいきゅうしょ)が必要だよ」ってこと。それ以上でも以下でもないんです。

もちろん仕入税額控除ってなに?適格請求書ってなに?ってなるとは思いますが用語の意味なんてほっといても覚えます。(←ちゃんと解説しますよ)

それよりも大事なのはこの2つ。

- あなたにとってインボイス制度は必要か

- インボイス制度によって損をするのかしないのか

そのために理解しなきゃいけないことは…いっぱいあります。残念ながらいっぱいあるんです。

このガイドではその「いっぱい」を以下の10個のブロックに分けています。

- 確認フローチャート

- インボイス制度の概要①

- 消費税の仕組み

- 課税事業者と免税事業者

- インボイス制度の概要②

- 適格請求書の有無で決まる消費税納税額

- 適格請求書をもらえない課税事業者が選ぶ取引3選

- 一般課税と簡易課税制度

- 適格請求書発行事業者の登録申請手続き

- インボイス制度入門編Q&A

「まず覚えなくてはいけないこと」を体系立てて解説しているので一読目は流れに沿ってお読みください。その後でわからなかった箇所に戻って復習すると理解が深まりますよ。

制度の開始は2023年10月1日から。そしてその日からスタートを切るために必要な登録申請手続きは2023年3月31日です。今のうちからコツコツと学んでおけば安心してその日を迎えることができます。

これから先、事業者にとって「インボイス制度」の知識は必須になるよ。始まってから覚えようとするのは遅いので注意してね。

≫今すぐに「インボイス制度に対応した方がいいのか知りたい」人はこちら

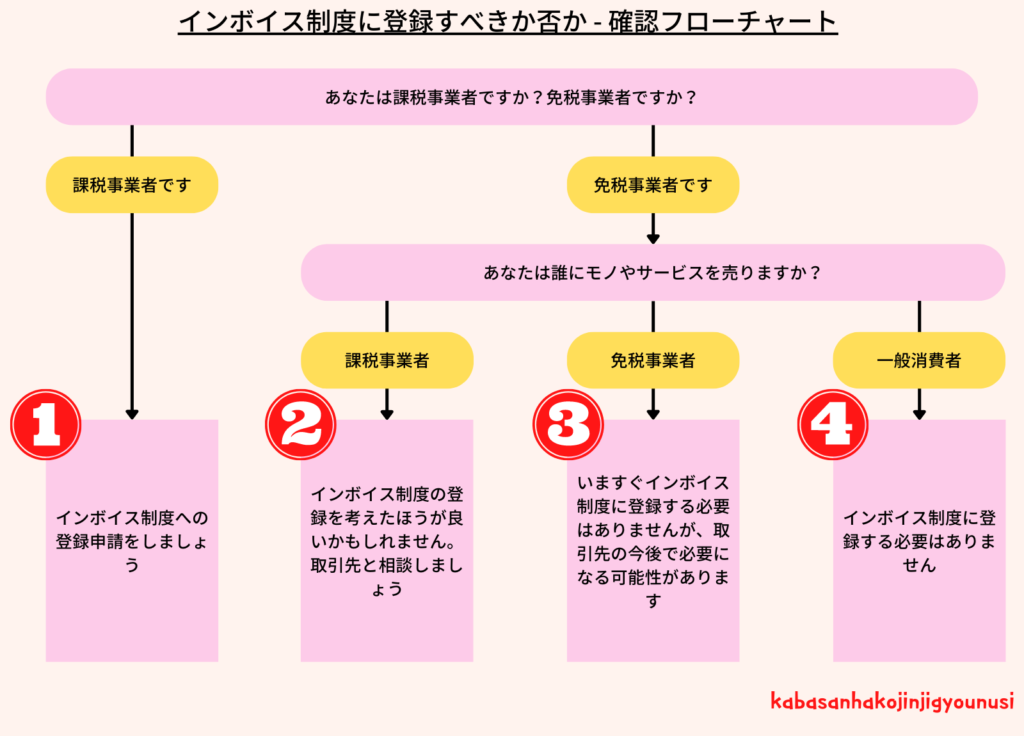

インボイス制度 – 確認フローチャート

まずはインボイス制度が始まるときにどうすれば良いのか確認してみましょう。

課税事業者と免税事業者の簡単な説明は以下のとおり。

- 「課税事業者」にあてはまる人

- 現在、事業者として消費税を納めているなら課税事業者です。2年以内に年収1,000万円を超えていたら今後課税事業者になるのでこちらを選択してください。

- 「免税事業者」にあてはまる人

- 現在、事業者として消費税を納めていない人は免税事業者です。(今の制度だと)開業して2年以内の人も免税事業者になります。

フローチャートの結果はいかがでしたか?あなたは❶~❹のどれになったでしょうか?

下のリンクをクリックするとジャンプします。

❶課税事業者だった(になる)場合

インボイス制度に対応しましょう。「やらない」という選択にメリットはありません。

税務署またはe-Tax(電子申請)で適格請求書発行事業者の登録申請書(国内事業者用)(PDFファイル/436KB)(国税庁HP)を提出しましょう。あとは申請後しばらく待つと登録番号というものが与えられます。

それだけでOKです。

制度開始に間に合わせるための申請期限は2023年3月31日なのでそこだけ気をつけてください。というよりすぐに出しちゃいましょう。

❷免税事業者で課税事業者にモノを売ってる(お金をもらってる)場合

取引先と相談して決めましょう。

基本的にちょっと大きめの会社から仕事をもらっていればこれに当てはまります。もし課税事業者かどうかわからなかったら直接取引先に聞いてみると良いですよ。

正直言って仕事を「今後も変わらずもらえる」ならインボイス制度にすぐに対応しなくても良いかもしれません。

ただ!

- インボイス制度に対応しないと⇒取引先が損をする or あなたの仕事が「値引き」される可能性が大

- インボイス制度に対応すると⇒あなたが今まで納めていなかった消費税を納めるはめになる

ほぼほぼ上記のようにどっちかの負担が増える結果になるでしょう。取引先とお互いどうしたら良いかしっかり相談しましょう。

インボイス制度に対応するなら、その条件として「値上げ」を交渉してみるのも良い一手ですよ。

対応するときは、税務署またはe-Tax(電子申請)で適格請求書発行事業者の登録申請書(国内事業者用)(PDFファイル/436KB)(国税庁HP)を提出しましょう。あとは申請後しばらく待つと登録番号というものが与えられます。

制度開始に間に合わせるための申請期限は2023年3月31日です。今のうちに取引先との相談を始めていきましょう。

❸免税事業者でモノを売る(お金をもらう)相手も免税事業者の場合

今すぐにインボイス制度に対応しなくても良いでしょう。

ですが、今後取引先が成長する(課税事業者になる)可能性は十二分にあります。そのときに「自分はどうすればいいのか」決めておくと良いでしょう。❷、そしてこのガイドを参考に考えておくことをおすすめします。

取引先ともよく相談しておきましょう。

❹免税事業者で一般消費者にモノを売ってる(お金をもらってる)場合

インボイス制度に対応しなくても大丈夫です。

お客さんと笑顔で明るいお付き合いをしてどんどん稼いでください。

今後どこかの会社の下請けなどクライアントワークを行うようであれば、対応が必要になるかもしれません。知識だけはコツコツと頭に入れておくと良いですよ。

インボイス制度の知識は事業者みんなで共有しておくべき

インボイス制度の知識とは「消費税の仕組み」を知ることでもあります。

年収が1,000万円を超えたら2年後には課税事業者です。消費税を納めることになります。そのときにはインボイス制度には対応した方がいい(というより対応しないメリットがない)ので、どうせなら今のうちに知識として頭に入れておきましょう。

ここから先はインボイス制度について詳しく解説していきます。

インボイス制度の概要① – 正式名称は適格請求書等保存方式(てきかくせいきゅうしょとうほぞんほうしき)

| 正式名称 | 適格請求書等保存方式 (てきかくせいきゅうしょほぞんほうしき) |

| 開始時期 | 2023年(令和5年) 10月1日~ |

| 概要 | 仕入税額控除を適用するためには「適格請求書」等の保存が必要になる |

| 登録申請手続き | 税務署 または e-Tax |

| 申請期限 (開始時期からはじめるには) | 2023年(令和5年) 3月31日まで |

| 登録申請用紙 (国税庁HPより) | 適格請求書発行事業者の登録申請書(国内事業者用)(PDFファイル/436KB) |

しょっぱな正式名称でひるんでしまうかもしれませんが実はとっても簡単な話です。

用語の意味がわからなくても良いのでまずはざっくり理解しましょう。一連の流れがなんとなくわかったら(わからなくても良いです)どんどん読み進めてもらって、最後にまたこの概要に戻ってきてください。きっと意味がわかるようになっていますから。

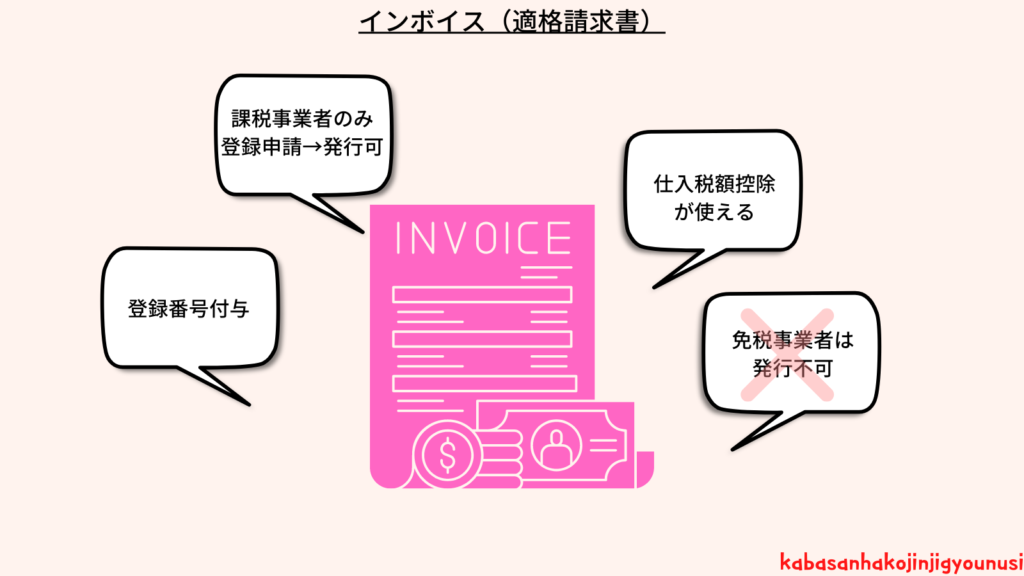

「インボイス=適格請求書」だよ

適格請求書等保存方式とは

「仕入税額控除を使うには適格請求書が必要になる」という制度。

これだけ!インボイス制度はこれだけの話。

仕入税額控除(しいれぜいがくこうじょ)とは

売上にかかる消費税から仕入にかかる消費税を差し引くことです。

納める消費税を減らせるってことだよ。詳しくは後述する消費税の仕組みで解説するね。

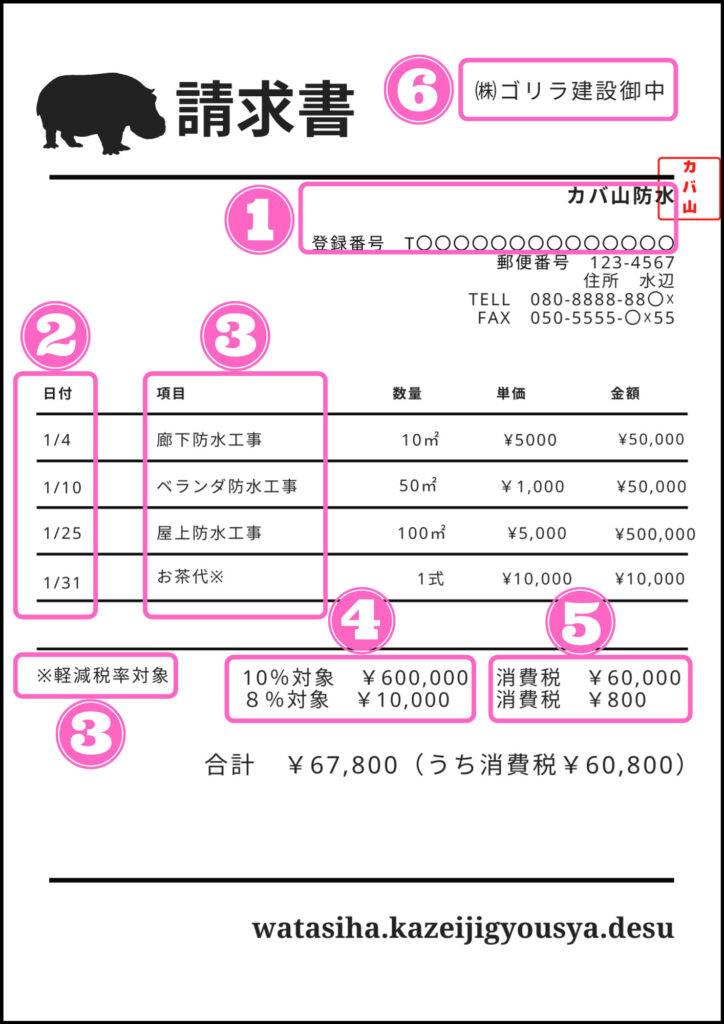

適格請求書とは

- 適格請求書発行事業者の氏名または名称+登録番号

- 取引年月日

- 取引内容+軽減税率の対象品目である旨

- 税率ごとに分けた合計額+適用税率

- 税率ごとに分けた消費税額

- 請求書を受け取る事業者の氏名または名称

赤字の部分が、今までの請求書に追加されます。

とくに重要なのが①の登録番号

適格請求書発行事業者と登録番号とは

税務署に申請すると、「T-〇〇…」(ローマ字のTと13桁の数字)で表される登録番号をもらえます。

その登録番号を持っている事業者が適格請求書発行事業者です。

申請には条件があって、「課税事業者になる」ことなんだ。消費税を納めていなかった免税事業者にとっては厳しい条件。詳しくは後述する課税事業者と免税事業者の概要で解説するね。

まとめ

「仕事を依頼する人は適格請求書をもらいましょう。仕事を行う人は適格請求書を発行しましょう。じゃないと仕入税額控除が使えませんよ。」という制度です。

インボイス制度は以上になります。

めでたしめでたし…

…というわけにはいかないのがインボイス制度。

でないと世間でこんなに「なんかわからんがヤバい」という雰囲気にはなりませんよね。

まずは消費税の仕組みから理解しないといけません。わかりやすく解説していくのでほんのちょっと頑張って覚えてみましょう。

ひとつひとつの項目をゆっくりでも理解していくことが全体を理解する最短ルートだよ

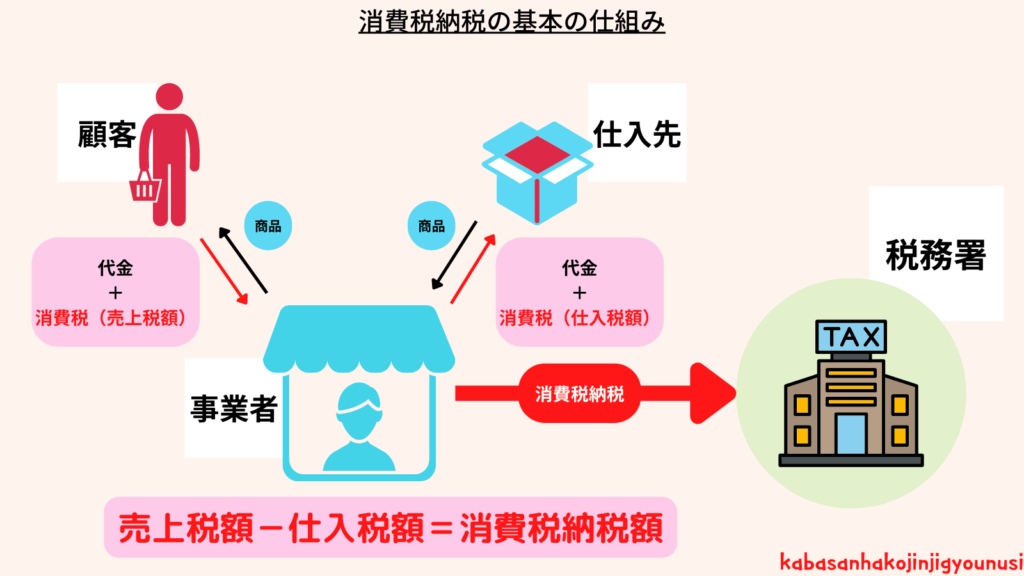

消費税は税金!消費税納税の仕組み

事業者は消費税を納めなければいけません。これが大前提です。

「免税」という恩恵を受けて納めていないかもしれませんが、「納めなければいけない」が大前提になることを頭に入れておきましょう。

じゃあその消費税はいくら納めるのか?どう計算するのか?まず事業者の消費税の仕組みから解説していきます。

納める消費税額は売上税額から仕入れ税額を差し引く(仕入税額控除)

売上税額とは

自社の商品を売ったら消費税をもらいます。このときの消費税額が売上税額です。

仕入税額とは

その商品を売るために使った経費(外注する・道具を買う・宣伝する・材料を買うなど)には消費税を上乗せして支払います。コンビニとかでモノ買うときと一緒ですね。このときの消費税額が仕入税額です。

納める消費税額はいくらか

「納める消費税=商品を売ったときにもらった消費税額(売上税額)-商品を売るために支払った消費税額(仕入税額)」とてもシンプルな式ですよね。これが基本になるので覚えておきましょう。

この式の中で「-仕入税額」の部分を「仕入税額控除」といいます。控除は差し引くという意味です。

普段モノやサービスを買うときに払っている消費税について

消費税の原則は「消費者が払って、事業者が納付する」こと。

さまざまなお店で支払った消費税は事業者があとで国に納めているんですね。

私たちが普段モノを買うときに支払っている消費税はそんな仕組み。国民全員が買い物するたびにいちいち税務署に納めに行ってたらキリがないですからね。

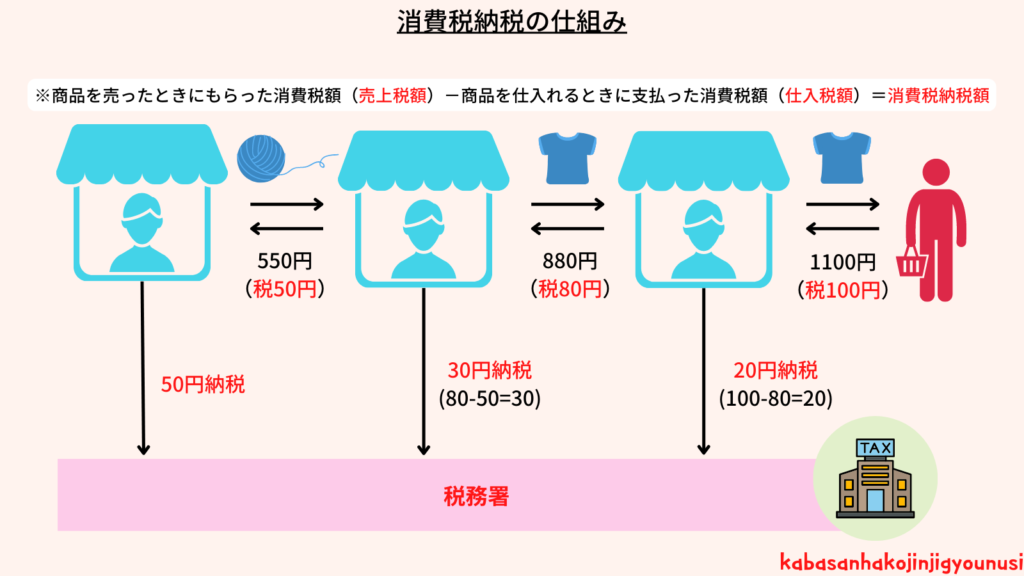

取引が複数回ある場合

基本の考え方どおり「売上税額-仕入税額=消費税納税額」で計算します。

図を見てわかるように各取引で税が重ならないような仕組みになっています。

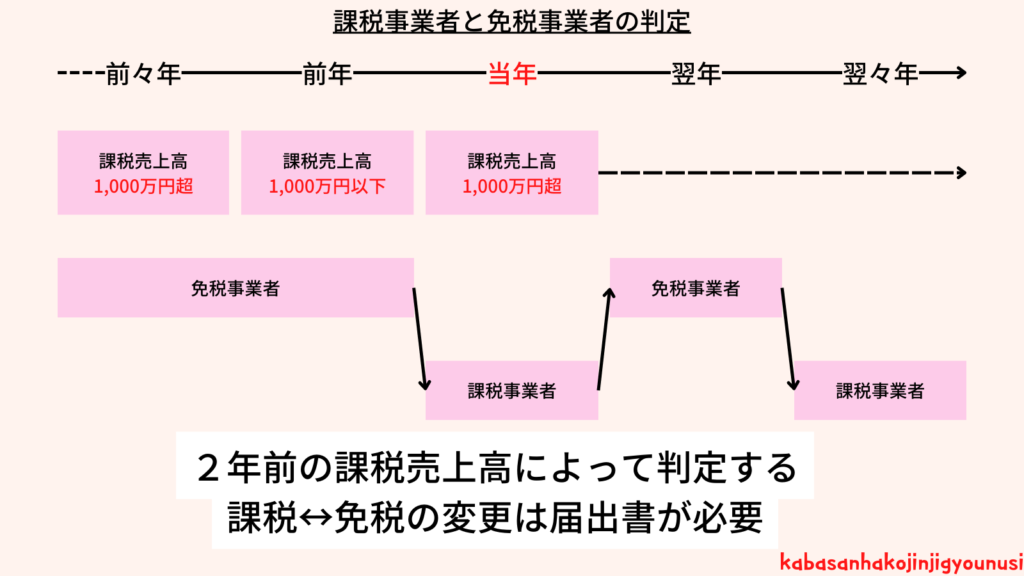

課税事業者と免税事業者の概要 – 基本は課税売上高によって分かれる

インボイス制度を難しくしている根っこの部分がここです。

まず「課税事業者」と「免税事業者」を理解しないと話は進まないので頑張っていきましょう。

大前提は「消費税は納めなければいけない」ということ

「課税」「免税」の2つに分けるのではなく、基本的な考えとして「消費税は納めましょう」というのがあります。まあ仕方ないですよね、税金ですから。

まずは「消費税は納めるもの」このマインドにしてください。

課税事業者と免税事業者

課税事業者とは

消費税を納める事業者です。

免税事業者とは

国から「消費税を納めなくても良いですよ」という恩恵を受けた事業者です。

この恩恵は、基準期間または特定期間の売上(下記参照)が1,000万円以下のときに受けることができます。

とくに申請する必要もなく「自動で免税」なので、これが当たり前だと思われやすいんですよね。

基準期間と特定期間と課税売上高(かぜいうりあげだか)

前々年、つまり2年前の1月1日~12月31日が基準期間です。

特定期間は前年、つまり1年前の1月1日~6月30日までになります。

そして共にその期間の売上を「課税売上高」といいます。ざっくり「消費税を除いた売上」と思っておけば大丈夫です。

基準(特定)期間の売上が110万円(税込)だったら課税売上高は100万円だよ。(消費税率10%の場合)

課税事業者になる基準の一つが課税売上高1000万円超

課税事業者にはなろうと思えばいつでもなれるんです。課税売上高が100万円だろうとなれちゃいます。ただせっかく免税の恩恵を受けられるのに「はいボク税金はらいます!」って人…います?私はお会いしたことないです。

なので基準は、免税じゃなくなる課税売上高1,000万円超。

消費税課税事業者選択届出書を年末までに税務署に提出すれば次の年から課税事業者になります。

これ課税事業者側が申請しなきゃいけないから「免税が当たり前」に思われちゃうんですよね。

免税側が「売上が少ないので免除お願いします」という申請を出すようにすれば消費税の理解もしやすくなるんだけどね。これは国が悪い。

インボイス制度の概要② – 「課税事業者」にならないと適格請求書を発行できない

ここでインボイス制度の話に戻りましょう。

「インボイス制度の概要①」で述べたとおり、

ということになりますが、問題は最初の「登録申請」。これは「課税事業者になることを約束する」という意味に置きかえられます。

つまり「インボイス制度に対応できるのは課税事業者だけ」となり、これが世間を騒がせている要因になっています。

課税事業者になるということ

先述しましたが、消費税を納めることですよね。(わからなければもう一度課税事業者と免税事業者の概要をチェックしましょう)

あらためてこの意味を理解した上で次に進みましょう。

免税事業者は適格請求書発行事業者になれない?

なれません。

免税事業者のままだとインボイス制度使えません。適格請求書発行できません。レインボーブリッジ封鎖できません。

じゃあどうすればいいのか?

答えは「強制的に課税事業者になる」です。課税売上が100万円だろうと200万円だろうと、インボイス制度に対応するためには課税事業者になるしかないんです。

つまり消費税納税義務が発生します。

「免税」という恩恵を放棄することになるね

消費税納税は大きな負担になるので免税事業者のままでいることは可能か?

可能です。

インボイス制度に必要な適格請求書を発行することはできませんが、免税事業者のまま事業を行うことはできます。とくに罰則もありません。

『じゃあそのままの方が得なんじゃないか?わざわざ面倒くさいことをしなくて良いんじゃないか?』

どうでしょうか?ここまで読み進めてきてあなたはどう考えますか?

ヒントは「仕入税額控除」です。(わからなければもう一度仕入税額控除をチェック)

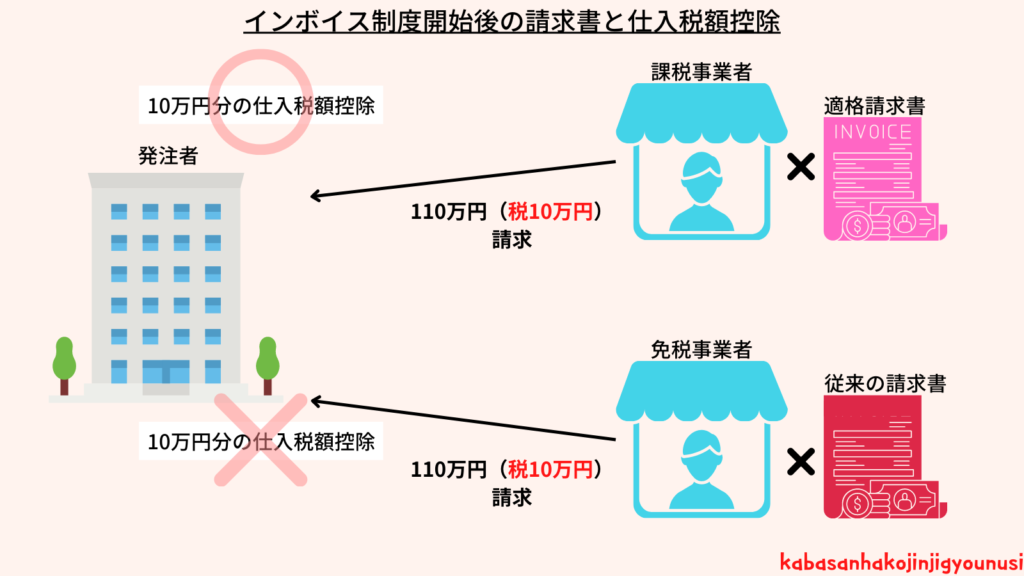

インボイス制度が始まれば仕入税額控除が使えるのは適格請求書のみ

「インボイス制度の概要①」で述べたようにインボイス制度が始まってしまったら、適格請求書がないと仕入税額控除が使えなくなってしまうんです。

このあたりから少しずつややこしくなっていきますからね。ゆっくり読み解いていきましょう。

一度まとめます。

- 仕入税額控除=納める消費税を減らす

- 仕入税額控除は適格請求書じゃないと使えない

- 適格請求書は課税事業者にならないと発行できない

- 免税事業者が発行する「今までどおり」の請求書では仕入税額控除は使えない

ここまでが基礎になる部分なので、納得できるまで何度も読み返してみましょう。

インボイス制度は基礎を理解しておけば色々なパターンへの対応・理解ができるからね。がんばろう。

適格請求書の有無で決まる消費税納税額 – 請求書をもらうのは誰?

『インボイス制度わかってきたような気がするんだけど、なんだかしっくりこない』

そういうときは目線を変えて考えてみると良いですよ。

請求書って誰がもらうんでしたっけ?

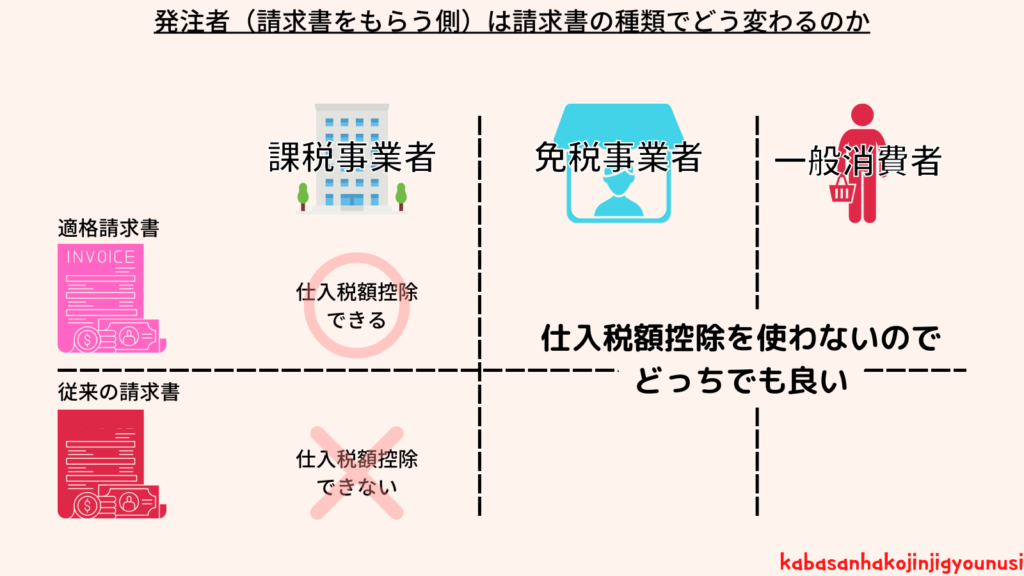

あなたが請求書を出す立場だとしたら、それをもらうのは取引先の会社・事業者、一般消費者など「報酬をくれる」人たちですよね?

つまりその場合だと「適格請求書の有無」で影響を受けるのは、「あなた」ではなく「請求書を受け取る人たち」ということになります。

一般消費者、または免税事業者との取引の場合

一般消費者・免税事業者は適格請求書の有無で影響を受けることはありません。

消費税を納税しない人たちなので仕入税額控除が使えようと使えまいと関係ないってことですね。

課税事業者との取引の場合

これは適格請求書の有無でめちゃくちゃ影響が出ます。

「インボイス制度がはじまると仕事がもらえなくなるかもしれない」こんな言葉を聞いたことはありませんか?その理由が今から述べる内容になります。

あなたが請求書を出す立場だとします。

適格請求書あり – 課税事業者は仕入税額控除が使える

課税事業者はあなたに支払った消費税を仕入税額控除にできるので、その分消費税の納税額は減らすことができます。

適格請求書なし – 課税事業者は仕入税額控除が使えない

課税事業者はあなたに支払った消費税を仕入税額控除にできないので、消費税の納税額は減らせません。

「あなたに消費税を支払った事実があるのに」です。

つまりこのとき取引先である課税事業者は「あなたに消費税を支払う」+「国にも消費税を支払う」ことになってしまいます。

取引先からしてみたらただの損失

適格請求書をもらえない課税事業者が選ぶ取引3選

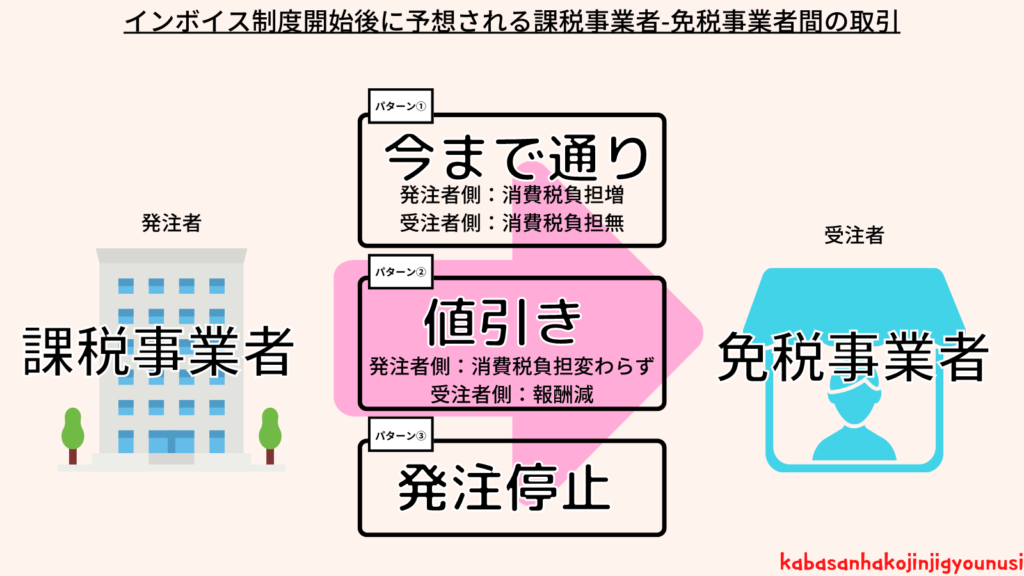

今度は発注者が課税事業者だと仮定し、その立場に立ってみましょう。

今までは取引先が課税だろうと免税だろうと分け隔てなくお付き合い(取引)をすることができました。

しかしインボイス制度がはじまってしまったらそうもいきません。

適格請求書がもらえなくなれば(今までと同じ取引をした場合)実質消費税が増えてしまうことになりますからね。これはとても大きな負担になります。

このとき発注者(課税事業者)の取引方法は以下の3つになるでしょう。

- 今までどおりの取引を行う→消費税が増えることを受け入れる

- 消費税相当分の金額の値引き→仕入税額控除は使えない分、値引くことでチャラにする

- 発注停止→免税事業者との取引をやめる

パターン①今までどおりの取引を行う

わざわざ消費税が増えることを覚悟してまで取引を行うメリットはあるのでしょうか?

それは、

- その取引先にしかできないモノ・サービスである➡替えがきかない・唯一無二

であると考えられます。正直言って「消費税増えちゃうの嫌だけどこの人しかいないし…しかたない!」ってなっちゃう可能性がありますよね。受注者にインボイス制度への対応を無理強いすることはできませんから。

パターン②消費税相当の金額の値引き

周りの事業者の様子をうかがっていると、このパターンが増えそうな雰囲気ではありますね。

発注者の本音で言うと「インボイスやってほしい!」、でも免税事業者だって消費税を納めるのはかなり負担になっちゃう。じゃあ…という妥協案が「値引き」になると予想されます。

ただ免税事業者からしてみたら消費税納税の手間がなくなっただけで、(今までと同じ取引をした場合は)売上が下がることになりますからよく考えないといけませんね。

発注者に損はなくなるけど受注側(免税事業者)はインボイス制度に対応したほうが最終的な「利益」は大きかったりすることもあるからね。

パターン③発注停止

取引先も課税事業者同士で固めてしまえばラクなのは確かなこと。

だったら「免税事業者と付き合っててもめんどくさいだけだよね」ということで(実際は断腸の思いもあるでしょうが)取引を停止することもあるでしょう。

一般課税と簡易課税制度 – 消費税納税額が減る…かもしれない

今現在免税事業者で、これからインボイス制度に対応しなきゃいけない、課税事業者にならなきゃいけない…それってシンプルに税負担厳しいですよね?もしかしたその負担を少しでも減らすことができるかもしれません。

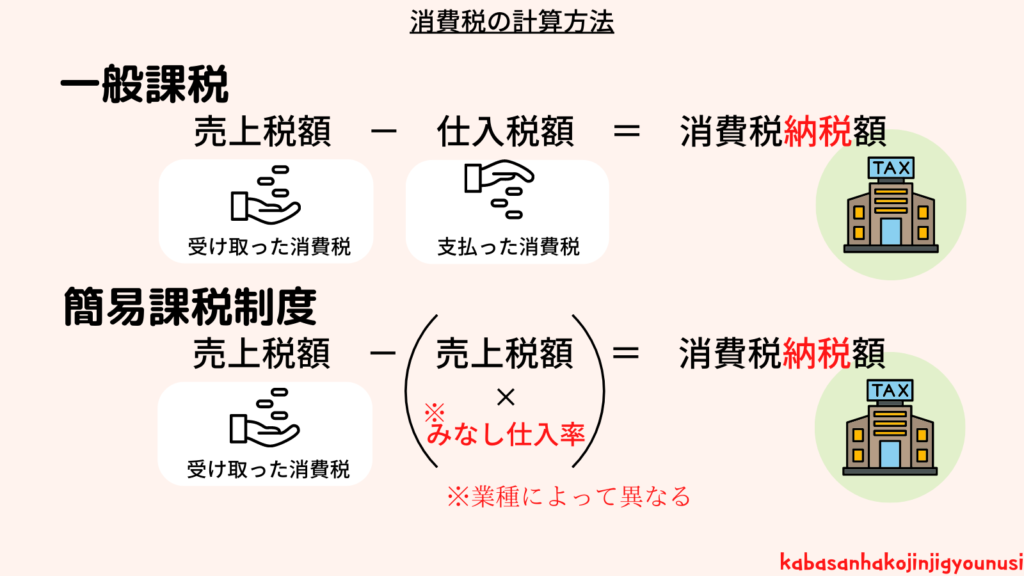

消費税を計算する方法には以下の2つがあります。

- 一般課税(原則)

- 消費税納税額=商品を売ったときにもらった消費税額(売上税額)-商品を売るために支払った消費税額(仕入税額)

- 簡易課税制度(簡単な計算方法)

- 消費税納税額=商品を売ったときにもらった消費税額(売上税額)-(商品を売ったときにもらった消費税額(売上税額)×みなし仕入率)

一般課税は消費税の仕組みで解説したとおりですね。

簡易課税制度は「あなたの事業の経費ってだいたいこんなもんでしょ?」というみなし仕入率を使って計算します。

この仕入率は事業によって変わるので下の表を参考にしてください。

みなし仕入率(表)

| 事業区分 | 該当する事業 | みなし仕入率 |

|---|---|---|

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業、農林漁業(飲食料品の譲渡に係る事業) | 80% |

| 第3種事業 | 農林漁業(飲食料品の譲渡に係る事業を除きます。)、鉱業、建設業、製造業(製造小売業を含みます。)、電気業、ガス業、熱供給業及び水道業 | 70% |

| 第4種事業 | 第一種事業、第二種事業、第三種事業、第五種事業、第六種事業以外の事業(飲食店業等) | 60% |

| 第5種事業 | 運輸通信業、金融業及び保険業、サービス業(飲食店業に該当する事業を除きます。) | 50% |

| 第6種事業 | 不動産業 | 40% |

一般課税・簡易課税制度の計算(例) – 建設業の場合

私自身、防水工をやっているので建設業を例にあげさせていただきます。

課税売上500万円 / 課税仕入300万円だとします。消費税は10%、軽減税率はなしです。

一般課税の場合

500(万円)×10(%)=50(万円)・・・売上税額

300(万円)×10(%)=30(万円)・・・仕入税額

50(万円)-30(万円)=20(万円)・・・納める消費税額

簡易課税制度の場合

500(万円)×10(%)=50(万円)・・・売上税額

50(万円)×70(% / 第3種事業のみなし仕入率)=35(万円)

50(万円)-35(万円)=15(万円)・・・納める消費税額

どっちが良いかはわからない

上記の例でいうと「簡易課税制度」の方が納税額は少なく済みます。

ただ仮に課税仕入が400万円だとすると、一般課税での納税額は10万円、簡易課税制度は変わらず15万円となり逆転してしまいます。

自分が行っている事業にどのくらいの経費がかかるのかしっかり把握しておきたいですね。

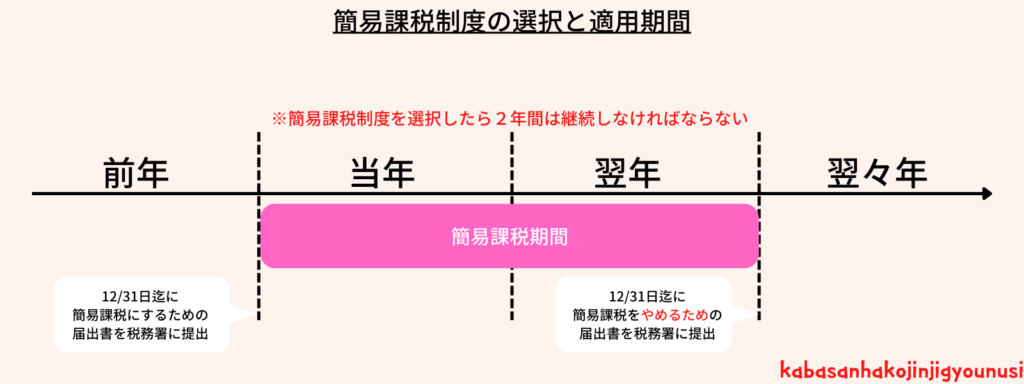

簡易課税制度は前年度判断+2年間継続しなくてはいけない

けっきょくどっちにしたら良いのか判断しかねているあなたに追い打ちをかけるのが「先に決めろ!そして2年縛り!」の刑です。どういうことか?

簡易課税制度は届出書が必要です→消費税簡易課税制度選択届出書(PDFファイル/256KB)(国税庁HP)

この届出書は「今年度から」簡易課税制度にしたくても出すことができません。届出書を出した「翌年度から」摘要されるんです。つまり「未来の経費がどのぐらいか予知して判断してね」ってこと。

さらに届出を出したら2年間(翌年度・翌々年度)は一般課税に戻ることができません。

簡易課税制度をやめたいときには消費税簡易課税制度選択不適用届出書(PDFファイル/185KB)(国税庁HP)を税務署に提出します。

職種や今までの決算書などを参考にトータルで予測していくしかないんだ。

私だったら、どっちも大差ないなら一般課税かな。2年縛りは急な変化に対応できないからね。

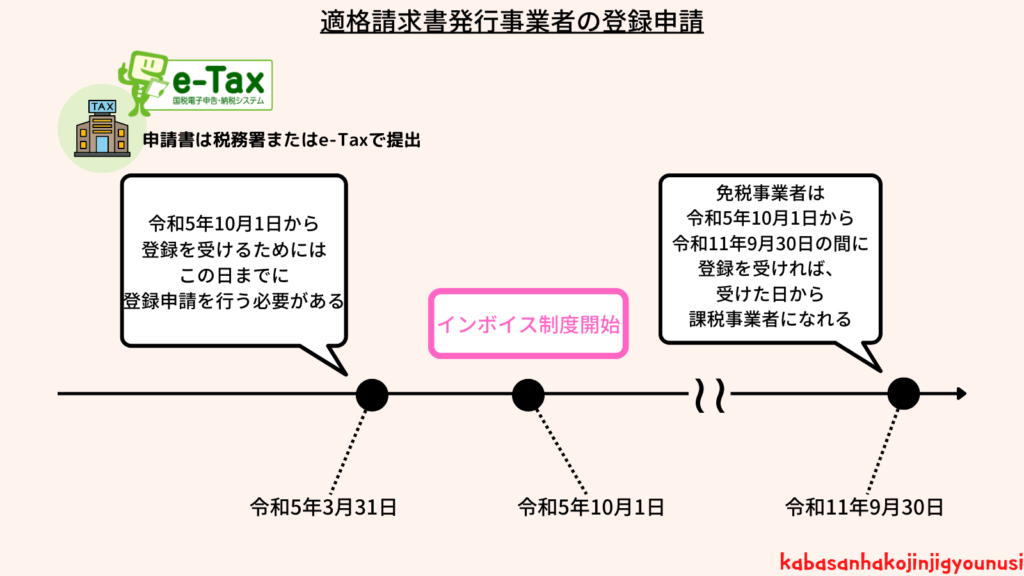

適格請求書発行事業者の登録申請手続き

「インボイス制度」×「消費税」この2つの仕組みが掛け合わさると本当にややこしいですね。どうでしょう?あなたは登録すべき事業主でしたか?

ここからは適格請求書を発行するための登録申請について解説します。

注意点はこの3つ。

- 登録は任意

- あくまでも任意。強制ではありません。

- すでに課税事業者でも申請が必要

- 自動で適格請求書発行事業者になれるわけじゃないので気をつけてください。登録申請が必要です。

- 登録通知まで時間がかかる

- すぐに登録されるわけではありません。申請がe-Tax(電子申請)提出の場合で約2週間、書面提出の場合で約1か月の処理期間を要します。

- 課税事業者になると2年は免税事業者に戻れない

- インボイス制度は課税事業者にならないと登録できないので「課税事業者として2年縛り」になります。インボイス制度自体は登録取り消しが翌年から可能です。

| 登録申請手続き | 税務署 または e-Tax |

| 申請期限 (開始時期からはじめるには) | 2023年(令和5年) 3月31日まで |

| 開始時期 | 2023年(令和5年) 10月1日~ |

| 登録申請用紙 (国税庁HPより) | 適格請求書発行事業者の登録申請書(国内事業者用)(PDFファイル/436KB) |

免税事業者への経過措置 -消費税課税事業者選択届出書が不要

インボイス制度開始の令和5年10月1日~令和11年9月30日まで間に登録した免税事業者は、登録したその日から課税事業者になれますよ、ということ。

「消費税課税事業者選択届出書」も出さなくてOKです。

インボイス制度に対応すると決めてる時点で、消費税を納めると覚悟してるんだから余計な手間を省けるのは良いことだね。

インボイス制度入門編Q&A

インボイス制度について「わからない」という人たちのさまざまな疑問に答えます。

やらなくても大丈夫です。違法にもなりません。

取引先に影響が出る可能性もあるのでインボイス制度確認フローチャートをご利用ください。

発注者が課税事業者、受注者が免税事業者のときにどちらかに消費税額分の負担がかかる可能性があります。

詳しくはこちら→適格請求書をもらえない課税事業者が選ぶ取引3選

2022年9月現在まだ会計ソフト各社からの発表はありません。インボイス制度は確定事項なので各社対応してくることは間違いないでしょう。

ただインボイス制度に対応した場合、消費税申告をしなければいけないので今のうちに確認しておきましょう。

年収1,000万円以下の免税事業者が多いこと、また業務のほとんどを課税事業者から請負っていることが理由にあげられます。

インボイス制度に対応するのなら本当です。B to Bの事業を行う場合は開業前からしっかりと準備しておくことが大切です。クライアント・元請けに「適格請求書」が必要か聞いてみましょう。不要であれば2年間免税ですよ。

インボイス制度は開業前から必要な知識になりますね。

事業者を潰すことが意図ではなく、今まで「免税」によって徴収できなかった消費税を…

徴収したいんだろうねえ…

インボイス制度が始まるまでまだ時間はあるのでゆっくり入門編を理解してみよう

インボイス制度しかり、消費税の仕組みもひとつひとつはそれほど難しい話ではありません。

ですがそれら色々な要素が絡まってくると途端に複雑になってきます。

正直言ってインボイス制度なんてめんどくさいからやめてくれって感じですね。インボイス制度の目的とされている「正確な適用税率や消費税額等を伝える」だけなら適格請求書だけを義務化すればいいじゃないですか。それをわざわざ仕入税額控除使えないだの、課税事業者じゃないと発行できないだの、しちめんどくさいったらありゃしない。

まあ文句を言っても仕方…あるのでずっと言い続けていきますが、私たちはこれを機に消費税とはどういう税金なのかを学ぶきっかけになったんじゃないでしょうか。感謝はしませんが事業のリテラシーが上がるのはとても良いことですね。

今後この入門編はインボイス制度開始までに加筆していき完全版にしようと考えています。

まずは今のうちに「インボイス制度が始まる前に、私は(あなたは)どう対応していかなければいけないのか」を考えられるようにしておきましょう。コツコツゆっくりと理解していけば大丈夫ですよ。まだあわてるような時間じゃない(by仙道彰)

B to Bの事業では、どちらかが今よりも負担が増えることはほぼ確実です。しっかり学んで、お互いに相談し合って乗り越えていきましょう。そして目指せ売上1,000万円超!このラインさえ越えてしまえば免税もへったくれもありませんから。どかっと稼いでやりましょう!